| Новости | УМВД | Происшествия | Политика | Культура | Помощь | Авто | Спорт | Туризм | Видео | РЖД |

|

|

|

|

|

Наши новости в Соцсетях

|

|

Новости Оренбуржья: В одну секунду превратился из защитника отечества в бомжа

19-06-2012, 09:02

2046

0

В городе Чайковский в Пермском крае почти полсотни сирот безуспешно пытаются получить положенные им по закону квартиры. На их защиту встала прокуратура, суды также вынесли решения в пользу бывших детдомовцев. Да и в краевом бюджете появились необходимые деньги. Однако, социального жилья как не было, так и нет. Она в родном городе как незваный гость. Вот уже шесть лет скитается по съемным комнатам, не имея своего угла. Юля Вострецова рано потеряла родителей и осталась одна. Теперь у нее муж и маленький сынишка, скоро на свет появится еще один малыш. Но квартиры как не было, так и нет. Свое право на жилье сирота не раз доказывала в суде. Но мэрия упорно все судебные решения опротестовывает. В городе Чайковский в Пермском крае почти полсотни сирот безуспешно пытаются получить положенные им по закону квартиры. На их защиту встала прокуратура, суды также вынесли решения в пользу бывших детдомовцев. Да и в краевом бюджете появились необходимые деньги. Однако, социального жилья как не было, так и нет. Она в родном городе как незваный гость. Вот уже шесть лет скитается по съемным комнатам, не имея своего угла. Юля Вострецова рано потеряла родителей и осталась одна. Теперь у нее муж и маленький сынишка, скоро на свет появится еще один малыш. Но квартиры как не было, так и нет. Свое право на жилье сирота не раз доказывала в суде. Но мэрия упорно все судебные решения опротестовывает.«У них постоянные отговорки, говорят, что закон не позволяет им предоставлять жилье на вторичном рынке, а подходящих по нормам новостроек в городе нет. Если бы я не была сиротой, я бы к ним ни за что и не ходила», — говорит Юлия Вострецова. В такой же ситуации в городе Чайковский находятся десятки сирот. 47 исков в защиту их жилищных прав подала прокуратура и выиграла все суды. Но ни одно это решение не исполнено. Мэрия объявляет электронные аукционы на покупку социального жилья, но делает это исключительно формально. «Из 16 аукционов в прошлом году ни один не был признан состоявшимся из-за отсутствия продавцов», — рассказал Роман Казаков, заместитель прокурора города Чайковский. В представлении прокурора сказано: при выдаче разрешений на новое строительство мэрия не формирует социальный заказ. Вот и строятся в городе квартиры большого метража и улучшенной планировки, а выпускники детдомов остаются на улице. Это стало главной проблемой на сегодня. Два года назад на жилье для сирот не хватало денег. Сегодня расходы по этой статье в краевом бюджете увеличены в пять раз. Прокурор Пермского края Александр Белых: «Мы постоянно работали и с законодательным собранием края, и с правительством, и с губернатором. Что называется долбили. И вот эта разница — 770 миллионов рублей вместо 150 — это и есть результат нашей работы. Биография Габдинура Ахметшина укладывается в одну строку: детдом, училище, армия. Отслужив, он вернулся на Урал, и в одну секунду превратился из защитника отечества в бомжа. «Тут такой случай: я из армии пришел, нужна прописка, а в училище говорят, им запретили прописывать выпускников. А таких хороших знакомых, чтобы прописали, я не нашел. Год был без прописки, без регистрации», — рассказал Габдинур. Три года он жил у друзей, работал монтажником и уже не надеялся получить жилье. Ордер на квартиру на окраине Перми стал для него сюрпризом. Совместными усилиями краевого и федерального бюджета на квартиры для детей сирот в крае выделена беспрецедентная сумма — больше миллиарда рублей. Эти деньги позволят сократить очередь сирот на жилье почти наполовину уже в этом году. Елена Усольцева, начальник управления социальной помощи и поддержки министерства социального развития Пермского края: «До 2015 года планируется закрыть всю очередность, то есть выполнить все обязательства, которые у нас были ранее и оставить только текущие обязательства». Долгое время эта задача казалась нерешаемой: бюджетных средств не хватало. Сегодня деньги есть. Зато недорогие малометражные квартиры оказались в дефиците. Через три года все дети-сироты края должны жить в собственных квартирах. Для того, чтобы решить эту амбициозную задачу, первый шаг уже сделан — деньги выделены. Теперь нужно сделать шаг второй — убедить строителей в том, чтобы в новых домах были не только квартиры классов люкс и комфорт, но и недорогое, малометражное, бюджетное жилье. Продолжить чтение статьи: В одну секунду превратился из защитника отечества в бомжа Культура: Британская рок-группа Radiohead чуть не погибла из-за обрушения сцены

17-06-2012, 10:31

2600

0

Британская рок-группа Radiohead отменила шоу в Торонто из-за обрушения сцены, в результате которого один человек погиб и три получили ранения. Во время настройки звука обрушилась сцена, музыкантов на ней в тот момент не было. Это произошло примерно за час до запланированного входа на мероприятие. Один человек в тяжелом состоянии доставлен в больницу, двум другим, получившим незначительные травмы, помощь была оказана на месте. В момент происшествия толпа уже ожидала начала шоу, на которое было продано 40 тысяч билетов. Организаторы концерта обратились к посетителям с просьбой покинуть территорию, заверив, что все обладатели билетов на отмененный концерт получат деньги обратно. Британская рок-группа Radiohead отменила шоу в Торонто из-за обрушения сцены, в результате которого один человек погиб и три получили ранения. Во время настройки звука обрушилась сцена, музыкантов на ней в тот момент не было. Это произошло примерно за час до запланированного входа на мероприятие. Один человек в тяжелом состоянии доставлен в больницу, двум другим, получившим незначительные травмы, помощь была оказана на месте. В момент происшествия толпа уже ожидала начала шоу, на которое было продано 40 тысяч билетов. Организаторы концерта обратились к посетителям с просьбой покинуть территорию, заверив, что все обладатели билетов на отмененный концерт получат деньги обратно.Обрушение сцены является одной из самых распространенных аварий на концертных площадках, чаще всего это связано с плохими погодными условиями, которые в данном случае были благоприятными. По предварительным данным, инцидент произошел из-за ошибки монтажников. Начато расследование, к которому уже подключилось министерство труда. По странному стечению обстоятельств именно в этот день ровно 15 лет назад вышел альбом «OK Computer», принесший Radiohead широкую популярность. Продолжить чтение статьи: Британская рок-группа Radiohead чуть не погибла из-за обрушения сцены Новости Оренбуржья: Подросток из Нью-Йорка выиграл в лотерею и обеспечил себе безбедное будущее

13-06-2012, 06:06

1602

0

Восемнадцатилетний житель нью-йоркского района Бруклин Роберт Сало в одно мгновение обеспечил себе безбедное будущее: он стал победителем популярной моментальной лотереи под названием «Тысяча долларов в неделю до конца жизни». По его словам, счастливый билет он купил за 2 доллара на автомобильной заправке. «Я не поверил своим глазам. Я был настолько ошарашен, что мне даже пришлось остановить машину, чтобы прийти в себя», - рассказал он. Выигранные деньги Сало планирует потратить на получение высшего образования. Как подсчитали американские СМИ, если юноша доживет до 80 лет - такова средняя продолжительность жизни в крупнейшем американском мегаполисе, его «доход» до вычета налогов составит в общей сложности более 3 млн долларов. Восемнадцатилетний житель нью-йоркского района Бруклин Роберт Сало в одно мгновение обеспечил себе безбедное будущее: он стал победителем популярной моментальной лотереи под названием «Тысяча долларов в неделю до конца жизни». По его словам, счастливый билет он купил за 2 доллара на автомобильной заправке. «Я не поверил своим глазам. Я был настолько ошарашен, что мне даже пришлось остановить машину, чтобы прийти в себя», - рассказал он. Выигранные деньги Сало планирует потратить на получение высшего образования. Как подсчитали американские СМИ, если юноша доживет до 80 лет - такова средняя продолжительность жизни в крупнейшем американском мегаполисе, его «доход» до вычета налогов составит в общей сложности более 3 млн долларов.Сало стал самым юным победителем этой лотереи. По словам ее организаторов, шансы стать обладателем выигрышного билета составляют примерно один на 8 миллионов. Продолжить чтение статьи: Подросток из Нью-Йорка выиграл в лотерею и обеспечил себе безбедное будущее Новости Оренбуржья: Павел Дуров разбрасывал деньги из окон офиса

28-05-2012, 10:59

2875

0

27 мая создатель «Вконтакте» Павел Дуров решил присоединиться к праздничным мероприятиям, проходившим в Санкт-Петербурге по случаю Дня города и начал выкидывать из окна своего офиса пятитысячные купюры, прикрепленные к бумажным самолетикам. Легко представить реакцию толпы под окнами. Пользователи социальной сети, ставшие очевидцами происшествия рассказали некоторое подробности об этом аттракционе невиданной щедрости, а издание, специализирующееся на социальных сетях, даже опубликовало несколько фотографий. «Сейчас в центре из офиса контакта Дуров кидал пятитысячные купюры (причем по одной штуке) из окна и снимал на видео, как народ кидается на эти деньги давя и избивая друг друга. Это большое свинство. Выкинуто было штук 10 купюр. Люди из толпы выходили с разбитыми носами, залезали на светофоры, в общем вели себя, как обезьяны. Дуров от души смеялся. Позор тебе, Павел», — пишет Екатерина Абрамова. 27 мая создатель «Вконтакте» Павел Дуров решил присоединиться к праздничным мероприятиям, проходившим в Санкт-Петербурге по случаю Дня города и начал выкидывать из окна своего офиса пятитысячные купюры, прикрепленные к бумажным самолетикам. Легко представить реакцию толпы под окнами. Пользователи социальной сети, ставшие очевидцами происшествия рассказали некоторое подробности об этом аттракционе невиданной щедрости, а издание, специализирующееся на социальных сетях, даже опубликовало несколько фотографий. «Сейчас в центре из офиса контакта Дуров кидал пятитысячные купюры (причем по одной штуке) из окна и снимал на видео, как народ кидается на эти деньги давя и избивая друг друга. Это большое свинство. Выкинуто было штук 10 купюр. Люди из толпы выходили с разбитыми носами, залезали на светофоры, в общем вели себя, как обезьяны. Дуров от души смеялся. Позор тебе, Павел», — пишет Екатерина Абрамова.«Сегодня у нас день города. По такому случаю г-н Дуров решил поразвлечься, и просто выбрасывал из окна своего офиса 5 тысячные купюры, наблюдая как люди превращаются в собак», — рассказал Михаил Аристов. Еще более мрачную картину событий приводит пользователь «Вконтакте» Манечка Ушакова: «Дуров превращается в мягкую, вонючую субстанцию! Других эмоций, кроме злобы и отвращения после увиденного сегодня он не вызывает! День города, все на позитиве. На удивление нет давки и толпы пьяных беспредельщиков. Набережная канала Грибоедова. Из окон офиса ВК выглядывает Павел и Ко, начинается швыряние 5000 купюр и с надменной королевской ухмылкой они наблюдает за тем, как толпа начинает рвать друг друга в надежде поймать «дары» «повелителя»! Настоящий Питерский цирк имени Дурова… Ты превращаешься в животное, лучше оставь их себе и купи на них совесть», — заключает она. Сам Дуров, отвечая в твиттере на вопрос о том, зачем он разбрасывал деньги, сказал следующее: «Коллеги решили поддержать атмосферу праздника в виде небольшой акции, но пришлось быстро прекратить — народ стал звереть». Продолжить чтение статьи: Павел Дуров разбрасывал деньги из окон офиса Происшествия: Расследование убийства японского байкера Онита Коити продолжается

25-05-2012, 12:07

3740

0

В Забайкалье продолжается расследование убийства японского байкера Онита Коити. В числе основных остается версия, связанная с корыстными целями преступления. Как сообщили в отделе МВД РФ по Хилокскому району, «вещи убитого мотоциклиста не взяты, однако убийцу могли спугнуть машины, движущиеся по оживленной федеральной автотрассе «Байкал». Также стали известны некоторые подробности обнаружения погибшего. В ночь на 22 мая Хилокский район Забайкалья накрыл снежный шторм, повредивший линии электропередачи. Рядом местом, где разбил палатку мотоциклист, работали энергетики. Они пытались предупредить иностранца об опасном расположении его лагеря - у самой кромки автотрассы, но разговору мешал языковой барьер. А утром следующего дня мотоцикл без хозяина обнаружила глава администрации села Жипхеген Светлана Загребина, которая сообщила об этом в полицию. Местный участковый нашел тело байкера в поле у дороги. В Забайкалье продолжается расследование убийства японского байкера Онита Коити. В числе основных остается версия, связанная с корыстными целями преступления. Как сообщили в отделе МВД РФ по Хилокскому району, «вещи убитого мотоциклиста не взяты, однако убийцу могли спугнуть машины, движущиеся по оживленной федеральной автотрассе «Байкал». Также стали известны некоторые подробности обнаружения погибшего. В ночь на 22 мая Хилокский район Забайкалья накрыл снежный шторм, повредивший линии электропередачи. Рядом местом, где разбил палатку мотоциклист, работали энергетики. Они пытались предупредить иностранца об опасном расположении его лагеря - у самой кромки автотрассы, но разговору мешал языковой барьер. А утром следующего дня мотоцикл без хозяина обнаружила глава администрации села Жипхеген Светлана Загребина, которая сообщила об этом в полицию. Местный участковый нашел тело байкера в поле у дороги.Следователи продолжают опрос местных жителей, уже опрошены более 1 тыс человек. Ведется поиск автомобилистов, проезжавших в день трагедии по автотрассе. Установлено также, что Онита Каити - опытный путешественник, побывавший в Европе, Африке, Индии - всего в 12 странах мира. Его фотоаппаратура профессиональная, а цель поездки по России декларировалась как деловая. 31-летнний байкер двигался с Востока на Запад. О том, что в Забайкалье зверски убит турист из Японии, стало известно 23 мая. Его тело с признаками насильственной смерти было обнаружено 22 мая на 760-м км федеральной автотрассы «Байкал» (Иркутск-Чита). Рядом находились мотоцикл «Suzuki», палатка, одежда, мобильный телефон, деньги и другие личные вещи туриста. По данным следствия, 31-летний житель Японии путешествовал по России и, разбив палатку, остановился на ночевку недалеко от трассы в районе поворота на село Жипхеген Хилокского района. Здесь неизвестный нанес иностранцу более 30 ножевых ранений и скрылся. Возбуждено уголовное дело статье 105 УК РФ - «убийство», к нему подключено местное отделение Интерпола. Ход следствия взял под личный контроль губернатор Забайкалья Равиль Гениатулин. Автотрассы Забайкалья имеют репутацию опасных для туристов с криминальной точки зрения. В октябре 2010 года жители Шилкинского района напали на испанского путешественника Сальвадора Родригеса, который ехал на велосипеде через Забайкалье на восток. Злоумышленники отобрали у иностранца деньги и пробили колесо велосипеда. Чуть ранее, в августе этого же года, около поселка Жанна Могочинского района был убит байкер из Нижегородской области Алексей Барсуков, ехавший с Дальнего Востока. Убийца найден и осужден. На месте гибели байкера установлен памятник с надписью «Памяти невинно убиенных в пути». Продолжить чтение статьи: Расследование убийства японского байкера Онита Коити продолжается Новости Оренбуржья: Из-за халатности врачей Чемпиону России по брейк-дансу отрезали ногу

20-05-2012, 10:03

4663

0

Чемпион России и обладатель более 30 кубков и целой горсти медалей по брейку Евгений Смирнов, выступающий в команде «Фристайл Мастаз», потерял ногу по вине врачей: медики затянули с лечением. 25-летний брейк-дансер попал в городскую больницу поселка Лазаревское 1 мая после серьезной аварии: молодого человека на мотороллере подрезала иномарка. автомобиль буквально смел мотоциклиста с трассы, спортсмен вылетел в кювет и потерял сознание. На скорой помощи его доставили в больницу. У Евгения оказался двойной открытый перелом голени. Состояние было тяжелым, поэтому его сразу же поместили в отделение реанимации. Однако друзья спортсмена настаивали на том, чтобы его перевезли в Краснодар, что удалось сделать только после вмешательства мэра города. Чемпион России и обладатель более 30 кубков и целой горсти медалей по брейку Евгений Смирнов, выступающий в команде «Фристайл Мастаз», потерял ногу по вине врачей: медики затянули с лечением. 25-летний брейк-дансер попал в городскую больницу поселка Лазаревское 1 мая после серьезной аварии: молодого человека на мотороллере подрезала иномарка. автомобиль буквально смел мотоциклиста с трассы, спортсмен вылетел в кювет и потерял сознание. На скорой помощи его доставили в больницу. У Евгения оказался двойной открытый перелом голени. Состояние было тяжелым, поэтому его сразу же поместили в отделение реанимации. Однако друзья спортсмена настаивали на том, чтобы его перевезли в Краснодар, что удалось сделать только после вмешательства мэра города.«Мы с трудом добились, чтобы Женю перевезли в краевую больницу Краснодара. Ведь там работают лучшие специалисты нашего края, - рассказывает близкая подруга чемпиона Анна. - Но нам почти неделю отказывали в госпитализации». В результате из-за запоздавшего лечения у молодого человека развилась гангрена, и ногу пришлось ампутировать. «Состояние пациента стабильно тяжелое, - сообщила врач-реаниматолог краевой больницы Краснодара Ольга Гугнева. - Он уже пришел в сознание, врачи зашили ему раны на ноге. Но мы не даем пока никаких гарантий. Газовая гангрена распространяется, хирурги борются с тем, чтобы она не перешла на вторую ногу». Между тем друзья Евгения, родителей у молодого человека нет, собирают деньги для дальнейшего дорогостоящего лечения в одной из клиник Израиля. Также в Сочи 19 мая в сквере возле концертного зала «Фестивальный» состоится концерт в поддержку пострадавшего брейк-дансера. В его рамках выступят около 15 коллективов: танцевальные группы, вокалисты, КВН-щики, рэперы и другие. Мероприятие будет бесплатным, однако все желающие смогут на месте пожертвовать деньги в помощь Евгению Смирнову. Для сбора средств также открыты счета, куда все желающие могут перечислить деньги. Реквизиты банка: Сбербанк 40817810830279614463 БИК: 046015602 Номер сберкарты 4276830014408297 Кошелек QIWI привязан к номеру +7-987-661-23-51 Номер кошелька «Яндекс.Деньги» 410011405752455 Наличные также можно передать лично по адресу: пос. Лазаревское, ул. Лазарева, д. 54, кв. 33. Дополнительную информацию готовы предоставить по телефонам: +7-918-909-72-69 (Вера) и +7-918-107-12-13 (Анна). Продолжить чтение статьи: Из-за халатности врачей Чемпиону России по брейк-дансу отрезали ногу Новости Оренбуржья: Российские акции стремительно дешевеют

16-05-2012, 14:59

1734

0

Кризис в Греции обвалил цены на нефть, российские акции и курс рубля. Инвесторы распродают бумаги российских компаний, опасаясь снижения спроса на сырье. Критической точкой в греческом процессе экономисты называют начало июля. Российские акции стремительно дешевеют. Индекс РТС обвалился в первые минуты торгов и продолжает снижаться на 2,3%, до 1370 пунктов. Падает большинство ликвидных бумаг. С четверга индекс потерял около 8,7%, суммарная капитализация компаний, бумаги которых включены в расчет индекса, опустилась почти на 600 млрд рублей (около $20 млрд). Инвесторы выводят деньги из активов с высоким риском, в том числе продают бумаги российских компаний, котировки которых во многом зависят от цен на нефть. Кризис в Греции обвалил цены на нефть, российские акции и курс рубля. Инвесторы распродают бумаги российских компаний, опасаясь снижения спроса на сырье. Критической точкой в греческом процессе экономисты называют начало июля. Российские акции стремительно дешевеют. Индекс РТС обвалился в первые минуты торгов и продолжает снижаться на 2,3%, до 1370 пунктов. Падает большинство ликвидных бумаг. С четверга индекс потерял около 8,7%, суммарная капитализация компаний, бумаги которых включены в расчет индекса, опустилась почти на 600 млрд рублей (около $20 млрд). Инвесторы выводят деньги из активов с высоким риском, в том числе продают бумаги российских компаний, котировки которых во многом зависят от цен на нефть. Кризис в Греции, которой угрожает выход из еврозоны, может распространиться на другие перегруженные долгами страны Европы (Испания, Италия, Португалия). Критический сценарий спровоцирует замедление темпов роста мировой экономики и снижение спроса на сырье. Накануне в Нью-Йорке нефть марки WTI обвалилась на $1,85, до $92,13 за баррель (к обеспокоенности инвесторов возможным сокращением спроса добавилась статистика о росте коммерческих запасов сырья в США). Сорт Brent, к котировкам которого привязана стоимость российской экспортной нефти Urals, в Лондоне опустился на 1,2%, до $110,85 за баррель. «Сокращение спроса снова в повестке дня», — объясняет Джонатан Барратт, глава отраслевого Barratt's Bulletin. «Рынки останутся слабыми в течение месяца, пока мы не поймем, что происходит в мире. Ситуация в Греции становится проблемой», — констатировал эксперт. Средства от продажи российских бумаг традиционно перекладываются в активы, считающиеся максимально надежными. В частности, американские казначейские облигации. Соответственно, растет курс доллара. В первую половину дня на ММВБ-РТС котировки российского рубля опустились на 43 копейки, до 31,03 рубля за американский доллар. «В моменте наблюдается активная фаза процесса бегства инвесторов и из рисковых активов», — объяснил Вячеслав Жабин, старший аналитик банка «Глобэкс». Евро также дорожает — на 24 копейки, до 39,4 рубля за евро. Ранее экономисты Citi объясняли рост курса евро на фоне долгового кризиса в Европе дефицитом инвестиционных инструментов: поддерживая баланс портфелей, инвесторы продают долги Греции и других пострадавших от долгового кризиса стран ЕС, но вынуждены перекладывать деньги в облигации надежных стран еврозоны — Германии и Франции, также номинированные в евро. «Мировые рынки закладывают в цены акций наиболее пессимистичный сценарий: что будет, если $520 млрд, вложенные в облигации и займы греческому правительству, никогда не будут выплачены?» — говорит Андрей Верников, заместитель гендиректора по инвестанализу «Церих кэпитал менеджмент». «Мы близки к финалу», — признают европейские чиновники, имея в виду выход Греции из зоны евро и вероятный дефолт по части обязательств. В BofA Merrill Lynch называют критической точкой начало июля. «Мы думаем, что к концу июня — началу июля у правительства Греции закончатся деньги, а расходные программы остаются в силе, как и потребность греческих банков в рекапитализации. Времени очень мало», — пишет в отчете для инвесторов экономист Merrill Lynch Атанасис Вамвакидис. Накануне инвесторы ожидали выхода оптимистичной макроэкономической статистики в США. Но она не смогла компенсировать новости об углублении политического кризиса в Греции, сетуют аналитики «ТКБ капитала», отмечая «общий негативный настрой и продажи инвесторами рисковых активов». Фьючерсы на индексы США торгуются вблизи вчерашнего закрытия, и пока повода для положительной коррекции на фондовых площадках не видно, резюмируют они. 161996930.117871569.1337175919.6b5e2ab01ae3fa4561fc0105c7dcf3eb Продолжить чтение статьи: Российские акции стремительно дешевеют Авто-новости: В Подмосковье открылся 23-километровый участок трассы М-4 «Дон»

16-05-2012, 05:42

3541

0

После реконструкции и расширения открылся в Московской области участок 48-71 км трассы М-4 «Дон», проезд по которому вскоре станет платным. Об этом сообщили в пресс-службе госкомпании «Автодор». «В рамках реконструкции дороги между 48-м и 71-м километрами были построены еще две полосы движения, тем самым количество полос на участке увеличилось с четырех до шести, - отметили в госкомпании. - Кроме того, на участке сооружены две транспортных развязки (на 53-м и 62-м километрах), реконструирован мост через реку Северка на 57-м километре». Работы проводились около 3,5 лет. Стоимость реконструкции - около 6 млрд рублей. В «Автодоре» уточнили, что «как минимум месяц после открытия пункты взимания платы (ПВП) на этом участке будут работать в тестовом, бесплатном, режиме», то есть деньги за проезд в этот период платить не придется. После реконструкции и расширения открылся в Московской области участок 48-71 км трассы М-4 «Дон», проезд по которому вскоре станет платным. Об этом сообщили в пресс-службе госкомпании «Автодор». «В рамках реконструкции дороги между 48-м и 71-м километрами были построены еще две полосы движения, тем самым количество полос на участке увеличилось с четырех до шести, - отметили в госкомпании. - Кроме того, на участке сооружены две транспортных развязки (на 53-м и 62-м километрах), реконструирован мост через реку Северка на 57-м километре». Работы проводились около 3,5 лет. Стоимость реконструкции - около 6 млрд рублей. В «Автодоре» уточнили, что «как минимум месяц после открытия пункты взимания платы (ПВП) на этом участке будут работать в тестовом, бесплатном, режиме», то есть деньги за проезд в этот период платить не придется.В последующем же, внести плату можно будет как наличными, так и банковскими картами, специальными смарт-картами или с помощью транспондеров. В последних двух случаях деньги будут вноситься заранее, а при проезде - считываться со счета. Для «легковушек» и других автомобилей массой до 3,5 тонн стоимость проезда днем составит 30 рублей, ночью (с полуночи до 7 утра) - 10 рублей. Для грузовиков массой от 3,5 до 8 тонн плата составит 60 рублей днем и 20 рублей ночью. Водители большегрузных фур (свыше 8 тонн) будут платить соответсвенно 120 и 40 рублей. При этом в «Автодоре» подчеркивают, что «во главу угла» ставится не платность, а «качество дороги, комфорт и безопасность движения». Помимо того, что трасса расширилась и обзавелась развязками, в ходе реконструкции в необходимых местах были возведены шумозащитные экраны, ограждающие населенные пункты, на всем протяжении участка установлено освещение. «Дорога оснащена 18 пунктами экстренной связи, на ней установлены информационные экраны и динамические информационные табло со знаками переменной информации для водителей», - отметили в пресс-службе. Продолжить чтение статьи: В Подмосковье открылся 23-километровый участок трассы М-4 «Дон» Новости Оренбуржья: Навальный выпустит банковские карты для борьбы с «распилом»

16-05-2012, 04:53

2881

0

Алексей Навальный нашел новый источник дохода для своего Фонда борьбы с коррупцией, учрежденного в феврале этого года. Речь идет о выпуске специальной дебетовой карты одним из российских банков. 1% от всех транзакций по этой карте будет перечисляться на счет Фонда, рассказала Анна Ведута, пресс-секретарь Навального. С каким именно банком достиг договоренности известный борец с коррупцией, пока не сообщается. Но выпуск карты должен начаться уже в июле этого года. При этом деньги в пользу Фонда будут взиматься «не с держателя карты, а с банка». Никаких особых условий для оформления карты выдвинуто не будет. Зато отличаться будет дизайн карты: он должен продемонстрировать, что ее держатель — «человек, который не боится и которому не все равно», рассказала Анна Ведута. Алексей Навальный нашел новый источник дохода для своего Фонда борьбы с коррупцией, учрежденного в феврале этого года. Речь идет о выпуске специальной дебетовой карты одним из российских банков. 1% от всех транзакций по этой карте будет перечисляться на счет Фонда, рассказала Анна Ведута, пресс-секретарь Навального. С каким именно банком достиг договоренности известный борец с коррупцией, пока не сообщается. Но выпуск карты должен начаться уже в июле этого года. При этом деньги в пользу Фонда будут взиматься «не с держателя карты, а с банка». Никаких особых условий для оформления карты выдвинуто не будет. Зато отличаться будет дизайн карты: он должен продемонстрировать, что ее держатель — «человек, который не боится и которому не все равно», рассказала Анна Ведута.Под эгидой Фонда борьбы с коррупцией Алексей Навальный планирует собрать все свои проекты: «Роспил», «Росяма» и «Росвыборы». В феврале он назвал имена двух предполагаемых спонсоров организации: это бывший менеджер «Альфа-групп» Владимир Ашурков и сын основателя «Вымпелкома», предприниматель Борис Зимин. «Все будет чисто и без наличных денег. Будут известны все имена людей, которые дают деньги, и в каком количестве, и будут известны все расходы», — пообещал тогда Навальный. На днях на YouTube был опубликован видеоролик, в котором приводятся статистические данные о коррупции в России и упоминается «карта Роспил». Продолжить чтение статьи: Навальный выпустит банковские карты для борьбы с «распилом» Новости Оренбуржья: Танцы с бубнами вокруг оценки эффективности проектов

13-05-2012, 11:18

2249

0

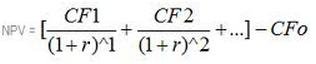

Мой скромный вклад в развенчивание мифов оценки эффективности инвестиционных проектов. Читая чужие бизнес-планы или общаясь с банковскими экспертами, меня гложет тоска по тем временам, когда никто еще толком не знал, что такое дисконтирование денежных потоков, компаудирование процентов или, к примеру, как учитывать премию за риск. Что это такое и как считать правильно, сейчас тоже никто толком не знает, но вера уже принята. Написаны сотни учебников и миллионы экспертных мнений. Еще тысячу лет назад никто не знал, почему с неба идет дождь и гремит гром. Просто ставили на капище деревянного истукана, называли его Богом грома и дождя, и молились себе. А зачем вдаваться в какие-то детали? Истукан есть, потому что есть гром. Гром есть потому, что есть истукан. Что еще непонятно? Мой скромный вклад в развенчивание мифов оценки эффективности инвестиционных проектов. Читая чужие бизнес-планы или общаясь с банковскими экспертами, меня гложет тоска по тем временам, когда никто еще толком не знал, что такое дисконтирование денежных потоков, компаудирование процентов или, к примеру, как учитывать премию за риск. Что это такое и как считать правильно, сейчас тоже никто толком не знает, но вера уже принята. Написаны сотни учебников и миллионы экспертных мнений. Еще тысячу лет назад никто не знал, почему с неба идет дождь и гремит гром. Просто ставили на капище деревянного истукана, называли его Богом грома и дождя, и молились себе. А зачем вдаваться в какие-то детали? Истукан есть, потому что есть гром. Гром есть потому, что есть истукан. Что еще непонятно?На инвестиционно-финансовом рынке сейчас есть такие же истуканы, а принятые методы оценки эффективности бизнес-планов считаются истиной в последней инстанции. При этом очень мало кто пытается вникать в детали и что-то объяснять. Не потому, что не знают или не хотят, а потому, что как только до бизнес сообщества дойдет смысл всех этих финансовых показателей эффективности инвестиций, все кредитно-инвестиционные механизмы придется разворачивать на 180 градусов. Рисковая премия для коэффициента дисконтирования (применимо к постсоветским странам). Кто-нибудь пытался привести алгоритм расчета этой самой премии, так, что бы он был четкий, ясный и краткий как, скажем, хайку? Нет. Никто не пытался. В инвестиционном менеджменте имеет место явный перекос. Или в сторону математиков, или в сторону маркетологов. Практически каждому руководителю приходилось принимать решения, подразумевающие начало реализации нового инвестиционного проекта, расширение действующего бизнеса или замену амортизированных основных средств. Как правило, всегда возникает потребность в привлечении внешнего заемного финансирования. Мы начинаем планомерно окучивать банки, инвесторов, кредитных и инвестиционных посредников и прочую публику. Что есть основными критериями оценки инвестиционных проектов? Экономическая эффективность, финансовая состоятельность, маркетинговая и технологическая составляющая, профессиональный опыт инициатора проекта, наличие команды и кадрового ресурса, ну и так далее. В свое время мне пришлось вдоволь побегать по кредитным комитетам банков (и не только украинских) с бизнес-планами своих инвестиционных проектов. Характерно то, что практически в каждом таком финансовом институте выставлялись собственные требования к инвестиционной документации и основным финансовым показателям эффективности. В результате все это так достало, что в финансовой модели каждого бизнес-плана я стал рассчитывать абсолютно все известные в мире коэффициенты и показатели. Благо, это совсем не сложно. В основном, формулы на уровне средней школы (умножить, поделить). Отсюда, к слову, и появились стандарты бизнес планирования BFM Group. Уж, лучше больше, чем меньше. Для всех желающих – таблицы и показатели на любой вкус. Все мы знаем, откуда растут ноги у всех этих банковских стандартов оценки бизнеса. Ново устроенным выпускникам финансовых ВУЗов хочется повыпендриваться перед своим начальством. В инвестиционном банкинге, извращенно принимающем американские тенденции корпоративных стандартов, присутствует такое явление как «commitment» с вечным цейтнотом персонала. А поскольку основной задачей является нагнуть клиента на дополнительные платные услуги, то и выдумываются несусветные и зачастую достаточно маразматические требования к бизнес-планам. Ну и национальный менталитет немалую роль играет. У нас ведь как? Каждый суслик в поле – агроном. Простой пример. Существует такой показатель как Коэффициент текущей ликвидности (Current Ratio, CR). Это отношение оборотных активов к краткосрочным обязательствам. Полезный показатель, на основании которого можно оперативно оценивать, может ли предприятие в своей хозяйственной деятельности оперативно гасить короткие долги. Если известна сбытовая политика (предоплаты, отсрочки), условия по закупкам сырья и пользование банковскими овердрафтами, то рассчитать довольно легко. Но к чему тогда требовать у клиента расчет коэффициентов абсолютной ликвидности (Cash ratio) или быстрой ликвидности (Quick Ratio)? То же самое, но вид сбоку, и с учетом предположения о том, что компания вовремя не сможет вернуть дебиторскую задолженность. Это короткие деньги, и отображать их в бизнес-плане, у которого масштаб расчетов на 10 лет вперед, абсолютно нет смысла. Но банкиры часто требуют. Зачем требуют – не знают толком и сами. В общем – абсурд. Ну, хватит о высоких материях и левых коэффициентах. Есть нам всем привычные показатели, о которых наверняка знают все, кто хоть однажды сталкивался с вопросом разработки бизнес-плана или ходил в банк за кредитом. Это:

Все формулы и определения описаны на сотнях сайтов, их учат студенты в университетах, на них ориентируются все финансисты. Казалось бы – аксиомы, не подлежащие даже обсуждению. На самом деле – ни фига подобного. Для того, что бы было понятно, следует максимально просто объяснить, что такое коэффициент дисконтирования. Он там дальше будет постоянно фигурировать. На самом деле ничего сложного. Ставка дисконтирования - это норма доходности на вложенный капитал, которую ожидает инвестор. Другими словами, это сравнительная ставка ожидаемого дохода, на который рассчитывает инвестор, вкладывая деньги. К слову, он ведь попросту может разместить их и на банковском депозите на определенный период. Есть два варианта определения ставки дисконтирования, за которые теоретики от экономики уж которое десятилетие бьют копья (а по ходу защищают очередные научные степени и заставляют студентов учить свой псевдо экономический бред). 1. Глобальный вариант расчета коэффициента дисконтирования. Для начала берется модель оценки рисков проекта CAPM. Вроде как модель принятия решений в координатах «риск-доход» по ценным бумагам, и определяется по формуле: Ra = Rf + Q(Rm - Rf); где: Ra – требуемая доходность акции (актива) A; Rf – безрисковая ставка доходности; Rm – рыночный уровень доходности; Q - коэффициент, отражающий корреляцию актива и рынка (цены и индекса). Но здесь начинается цирк. На самом деле никто толком не знает, что понимать под безрисковой ставкой, что такое рыночный уровень доходности, какой масштаб принимать для расчета, может ли быть эта модель линейной (особенно в нашей стране) и насколько корректен коэффициент корреляции Q. Умничающим на эту тему теоретикам советую пожать руку и больше в эту контору не возвращаться. Теория и практика таки разные вещи. Теоретикам лишь бы поговорить, а вам надо работать. Ну, если инвестор уж требует, как говорится, любой каприз за его деньги. Пусть только данные свои дает. В таком случае ставка дисконтирования определяется как средневзвешенная стоимость капитала (weighted average cost of capital — WACC), которая учитывает стоимость собственного (акционерного) капитала и стоимость заемных средств. WACC= Rа(E/V) + Rd(Z/V)(1 — TP), Rа – мы уже выяснили, что это из области ненаучной фантастики. E — рыночная стоимость собственного капитала (акционерного капитала). Рассчитывается как умножение общего количества обыкновенных акций компании на цену одной акции; Z — рыночная стоимость привлеченного капитала. Чаще всего определяется по бухгалтерской отчетности как общая сумма займов предприятия. V = E + Z — суммарная рыночная стоимость займов предприятия и ее собственного капитала; Rd — стоимость привлечения заемного капитала (проценты по кредиту). Здесь не стоит забывать о том, что кредитная нагрузка относится на затраты и уменьшает налоговую нагрузку (очень распространенная ошибка) TP — ставка налога на прибыль. 2. Кумулятивный метод расчета ставки дисконтирования Вариант более адекватный, и определяется формулой: D = E + I + R, где D — ставка дисконтирования (номинальная); E — минимальная альтернативная доходность (к примеру, депозит); I — процент инфляции; R — рисковая премия Рисковая премия – это отдельная песня. Как ее надо считать, не знает никто. С таким же успехом и я мог бы опубликовать какие-то свои таблицы, а через полгода они вошли бы в анналы финансового анализа. В банках привыкли брать за основу ставку рефинансирования Центрального банка. По этому вопросу очень люблю издеваться над банковскими аналитиками, хотя ответа и сам не знаю. И никто не знает. Спросите у вашего финансового директора о методике расчета рисковых премий для ставки дисконтирования – услышите набор бессмысленных фраз. Суммируются проценты рисков. По теории, снова возвращаемся к модели CARM. Расчет рисковой премии до сих пор толком не понимают даже на Уолл-стрит и называют это феноменом премии за риск. Чем выше процент, тем выше несклонность к риску. Привязывая эти коэффициенты к акциям котирующихся компаний, обанкротились уже многие брокеры. Значит, лучше об этой схеме забыть. Премия за отраслевые риски. Ну, с этим просто. Это наднациональный риск, связанный с волатильностью денежных потоков в разных отраслях экономики. Премии, связанные с риском некачественного корпоративного управления (наличие конфликтов между акционерами, прозрачность деятельности, соблюдение баланса интересов). В общем, показатель носит виртуальную величину. Инвестору виднее, что там у него творится. Страновой риск: публикует Standard Poor"s. Это риск неадекватного поведения официальных властей по отношению к бизнесу. Премия за не ликвидность акций. Снова-таки проблема инвестора. На самом деле стоит забыть о будущей капитализации и представить, что почем купил, потом и продаешь. В общем, если совсем по уму, то все это хитрым образом переводится в проценты и суммируется. Но как писал выше – как делать это правильно – не знает никто. Будем считать, что со ставкой дисконтирования разобрались. Правда, осталась куча невыясненных вопросов? Ответов на эти вопросы попросту не существует. Хватает теоретиков от экономики, пытающихся подать свое видение как единственно правильное. На самом деле это только личный PR. Они получают научные степени, они устраиваются к нам на работу, они оценивают наши инвестиционные проекты. Им одно название – «офисный планктон». Это они, превратно толкуя нормы IFRS (МСФО), пытаются дисконтировать кредитные проекты. Мол, если кредитная ставка ниже рыночной, то надо дисконтировать. А зачем? Банку не надо (он и так дает деньги в рост). Заемщику – тем более. Показать банку, что он кроме кредитования предлагаемого проекта больше не заработает? В общем, бред сивой кобылы. Возвращаясь к основным финансовым показателям. Все они есть во всех учебниках и вроде как являются аксиомой для всех. Руководствуясь этими показателями, все привыкли оценивать как проекты, так и действующий бизнес. Вроде как непреложная истина, а на деле полная, абсолютно оторванная от практики ерунда. Чистый дисконтированный приведенный доход NPV (Net Present Value) или ЧДД. Самый знаменитый показатель, описывающийся в денежном выражении. Это показатель, представляющий собой сумму дисконтированных значений потока чистой прибыли, приведённых к сегодняшнему дню. То есть, NPV - это разница между всеми денежными доходами и затратами, приведенными к текущему моменту времени (моменту оценки инвестиционного проекта). Это те деньги, которые ожидает получить инвестор от проекта, после того, как чистая прибыль окупит его первоначальные вложения. У него достаточно простая формула:  Суммируем всю операционную прибыль по месяцам расчета проекта с учетом D- дисконтирования, отнимаем CF0 – (вложенные средства) и получаем свой гешефт. Если NPV > 0, то проект должен быть прибыльным. Если NPV < 0, то не стоит и браться. Но все это по учебникам и тому, что вбито в голову в виде безусловных рефлексов банковским клеркам. Суммируем всю операционную прибыль по месяцам расчета проекта с учетом D- дисконтирования, отнимаем CF0 – (вложенные средства) и получаем свой гешефт. Если NPV > 0, то проект должен быть прибыльным. Если NPV < 0, то не стоит и браться. Но все это по учебникам и тому, что вбито в голову в виде безусловных рефлексов банковским клеркам.На первый взгляд все красиво, но есть, как говорится, нюансы. Нюанс первый. Вложенное внешнее финансирование(CF0). Если говорить о start-up проектах, в которых один раз построили, запустили и благополучно себе работаем, то, как бы с NPV все нормально. А будет ли приведенный доход корректным в том случае, если через какое-то время с начала эксплуатации объекта подразумевается финансирование на строительство второй очереди объекта? Очень часто инвестиционные проекты подразумевают стадийную реализацию. Отвечаю. NPV не будет корректным. Нюанс второй. NPV не в состоянии корректно учитывать риски проекта. Дело в том, что если попытаться все же заложить какую-то премию за риск в коэффициенте дисконтирования (D), то она будет влиять как на отрицательные, так и положительные финансовые потоки. В результате, NPV может принимать самые неожиданные значения. Чтобы не приводить здесь табличные примеры, попробую объяснить результат. При разно вариантных сценариях, имеющих идентичные исходные данные, при повышенной рисковой премии NPV может принять с учетом других факторов вроде нормальное положительное значение. А если взять, и ради спортивного интереса из расчета вообще убрать рисковую премию, оставив все остальное, с удивлением обнаружим, что NPV получился отрицательным. Нюанс третий. Без привязки к дисконтированному периоду окупаемости, в NPV отпадает всякий смысл. Скажем, по кредитным проектам, банк интересует исключительно факт того, что бы накапливаемая прибыль могла покрывать проценты и тело по кредиту до того момента, когда заемщик не погасит всю задолженность. Если по правилам кредитора, длительность кредитов не может превышать, скажем, 5 лет, а расчет периода окупаемости проекта – 5,5 лет, значит не судьба (технический вопрос пере кредитования мы не рассматриваем, ибо кредитора это на этапе принятия решений это не интересует). Нюанс четвертый. Скажем, 10 лет проекта – достаточно длительный срок. За это время может и шах умереть, и ишак сдохнуть, и инфляция выйти за пределы прогнозных значений, и рыночная среда поменяться. Учитывать же изначально вероятную кончину ишака в расчете рисковой премии - ее величину не потянет ни один проект. Внутренняя норма рентабельности (Internal Rate of Return, IRR) Еще один показатель, который все воспринимают как аксиому. Это подобранное методом научного тыка значение ставки дисконтирования, при которой чистый дисконтированный доход (NPV) равен нулю. Другими словами это показатель отражает безубыточную норму рентабельности проекта. Финансовый смысл внутренней нормы рентабельности заключается в том, что инвестиционные проекты могут быть эффективными в том случае, если уровень рентабельности не ниже текущего значения показателя стоимости капитала. Если IRR выходит больше средней стоимости капитала с учетом премии за риск, то проект может быть осуществим. Значение IRR может трактоваться как нижний уровень рентабельности инвестиционных затрат. Метод расчета IRR. Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования D1 1, то проект эффективный. Период окупаемости, в том числе и дисконтированный (PB, DPB) Ну, думаю, все и так понятно. Его можно воспринимать как барьерный период, с которого начинает накапливаться NPV. Рассчитывается с момента первой инвестиционной траты. Сам по себе может быть важен для инвестора исключительно для понимания того, в течении какого времени вложенные средства могут быть выведены в полном объеме. По кредитным проектам, длительность выплат тела и процентов по кредиту не может превышать период окупаемости проекта. Вообще, хочется думать, что инвестиционный рынок потихоньку преодолевает детскую болезнь роста. Если раньше эффективность инвестиционных проектов оценивалась исходя из показателей положительного денежного потока, высоких норм рентабельности, приведенного чистого дохода и периода окупаемости, то сейчас любой проект необходимо оценивать исходя из капитализации активов, возможности эффективного выхода, возможности последующей диверсификации (вслед за изменениями рынка), анализа чувствительности к различным негативным факторам и многого другого. Комплексный подход к оценке проектов требует и нового подхода к финансовым расчетам показателей эффективности. В том числе и внятного метода обоснования премий за рыночный, страновой, управленческий риск. Любой инвестор прекрасно понимает, что каждый инвестиционный проект имеет свою уникальность. Если инвестиционная идея после беглого просмотра не отправляется в корзину из-за явной неадекватности инициатора, она имеет право на жизнь. А значит, требует особого подхода к оценке не только финансовых показателей, но и ряда факторов, которые подбираются индивидуально для каждого бизнес-плана. Что же касается финансового анализа и привычных показателей эффективности, вроде NPV или IRR, то остаются вопросы не только к их целесообразности вообще, но и к инвестиционным и кредитным экспертам, их использующим для того, что бы решать – пущать или не пущать деньги в бизнес. Продолжить чтение статьи: Танцы с бубнами вокруг оценки эффективности проектов |

|

© 2004-2013 «Интернет-газета Новотроицка». РОССИЯ, Оренбургская область, город Новотроицк Администрация портала: admin@novotroitsk.info Портал разработан в рамках «Фонда независимой прессы» Продвижение Garin Studio |

Пользуетесь поиском Яндекса? Добавьте виджет новостей на главную страницу Яндекса. Будьте всегда в курсе событий и новостей города Новотроицк! |

|

|

В топе новостных сайтов Рунета – новость о самоубийстве новотроицкого следователя.

В топе новостных сайтов Рунета – новость о самоубийстве новотроицкого следователя.